Mermaids brede fokus skaber ro i utrygge markeder

OPSUMMERING:

Med vores fokus på nordiske kvalitetsselskaber, vores undervægt i USA, overvægt i sikre obligationer og med vores position i guld ligger Mermaid og vores kunder fornuftigt i disse tumultariske dage. Udviklingen understreger værdien af Mermaids investeringsfilosofi, som er designet til at skabe langsigtet afkast ved bl.a. at mindske tab i dårlige perioder.

STRATEGIER:

Denne kvartalsrapport skulle egentlig udelukkende have handlet om årets tre første måneder – der sandsynligvis vil indskrives i historiebøgerne på lige fod med Berlinmurens fald i 1989.

Men vi har valgt også at fokusere på udviklingen i de første dage i april, hvor Donald Trumps udmeldinger på handelsområdet sendte finansmarkederne ud i et alvorligt stormvejr.

Donald Trump tog allerede fra sin første dag i embedet i USA ud i en ny og mere isolationistisk retning.

Det fik Europa og mange andre tidligere allierede til at erkende, at de i højere grad skal finde deres egen vej militært og økonomisk.

Tyskland gjorde op med årtiers finanspolitisk konservatisme og vedtog den største investeringsplan siden genforeningen, som kan løfte vækst, renter og visse aktier.

Dominansen af de dyre, amerikanske teknologiselskaber blev udfordret af en kinesisk startup, hvilket gav gedigne tab i mange globale porteføljer.

Markedet handlede i løbet af marts dollaren ned, og renterne på lange obligationer op i forventning om et mere inflationært og siloopdelt økonomisk klima.

Guldet ramte nye højder på forhøjet politisk usikkerhed.

De såkaldte MAG-7 teknologiselskaber, som har stået for en stor del af afkastet i USA de seneste år, faldt. I stedet købte mange op i de billige aktier i Europa og Norden.

Med sine udmeldinger på told den 2. april eskalerede Donald Trump dog en allerede ophedet konflikt med Kina og EU og kastede fornyet usikkerhed ind i finansmarkederne.

Kina svarede straks hårdt igen med egne toldsatser på amerikanske varer, mens EU’s svar i skrivende stund ikke er kommet.

Handelskrigen udstiller sammenbruddet i det globale handelssystem, som har været udgangspunktet for en stor del af aktiemarkedet og verdensøkonomien.

Udmeldingernes styrke tog da også markedet fuldstændigt på sengen. Reaktionen har været voldsom.

MERMAID BALANCE

Mermaids brede strategi, Mermaid Balance, repræsenterer efter vores vurdering den optimale portefølje for den gennemsnitlige kunde.

Den er designet til at skabe langsigtet værdi. Det betyder, at den bl.a. delvis beskytter porteføljen mod store tab i tider med uro, som vi ser i disse dage.

Den egenskab har sjældent være vigtigere. Nu hersker der stor usikkerhed omkring både verdensøkonomi, teknologiskifte, geopolitik og handelspolitik.

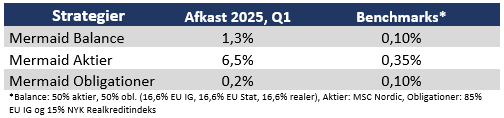

Mermaid Balance gav et afkast på 1,3 pct. i første kvartal mod 0,1 pct. i vores benchmark.

Efter et par dage med voldsomme kursfald i kølvandet på Trumps udmelding den 2. april – til og med markedslukning den 4. april – lå Mermaid Balance til et tab på 2,9 pct. for 2025 som helhed.

Det er en drawdown på kun 4,2 pct. under de kraftigste kursfald siden pandemien.

Eksponeringen mod aktier i S&P 500 Core ETF gav nu et tab på 16,5 pct. i euro, mens Mermaid Aktier var nede med 2,4 pct. (se nedenfor i Mermaid Aktier).

Vores investering i guld steg 14,3 pct. i kvartalet målt i euro, efter en stigning på omtrent 34 pct. sidste år. Den var stadig oppe med 9,3 pct. i 2025 ved afslutningen i markedet den 4. april.

Vi valgte i løbet af kvartalet at tage taktisk gevinst, så vægten i Mermaid Balance gik fra omtrent 8 pct. til 6 pct.

Vi åbnede oprindeligt positionen i guld i 2021 for at sikre vores kunder mod effekten af inflation.

Det seneste halve år har den også vist sig at være meget anvendelig som værn mod den stigende geopolitiske usikkerhed, som er med til at presse bl.a. aktiemarkederne.

Ud af de seneste ti gange, S&P 500-indekset er faldet med 20 pct. eller mere, er guld steget i otte tilfælde. Kun schweizerfranc har en bedre track-record.

I løbet af kvartalet opstod der tvivl om USAs teknologiske dominans, efter den kinesiske startup Deepseeks lancerede sin AI-model.

Vi lukkede i løbet af kvartalet derfor vores position i den teknologitunge S&P 500 IT Sector ETF og i stedet vægtede op i den brede S&P Core ETF.

Europas behov for forsvar er efter vores vurdering en strukturel væksthistorie.

Hvis bare Tyskland skal bringe sine lagre tilbage til niveau med 2004, skal landet købe 2.000 kampvogne, 1.400 infanterikøretøjer, 800 howitzers og 200 kampfly, ifølge Kiel Institute.

For at brede vores eksponering ud, har vi derfor valgt at åbne en position i en ny ETF, der rummer en lang række europæiske forsvarsselskaber.

MERMAID AKTIER

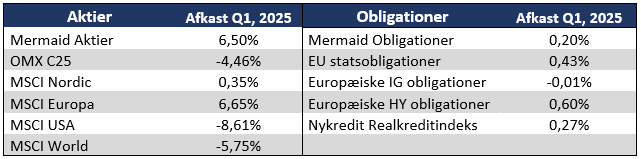

Målt i euro blev kvartalets afkast i Mermaid Aktier på 6,5 pct. mod 0,35 pct. i MSCI Nordic i samme valuta.

Det globale MSCI World tabte på 5,8 pct. i euro, mens det amerikanske toneangivende indeks S&P 500 tabte 8,6 pct.

Efter de voldsomme kursfald i kølvandet på Trumps udmelding – til og med markedslukning den 4. april – ligger Mermaid Aktier med et tab på i alt 2,4 pct. for 2025 som helhed.

Det skal sættes i overfor tab på 8,7 pct. i MSCI Nordic, på 15 pct. i MSCI World, på 18,3 pct. i S&P 500 og på hele 28,5 pct. i MAG-7 teknologiselskaberne.

I alt har Mermaid Aktier nu skabt et gennemsnitligt årligt afkast på 11,02 pct. siden sept. 2007 til og med Q1, 2025.

Enkelthistorier

Forsvar: Udviklingen skyldtes ikke mindst vores positioner i forsvarsaktier som Kongsberg ASA og SAAB AB. Trods en vægt på kun lige over 5 pct. stod de to aktier for næsten 43 pct. af kvartalets samlede overskud i Mermaid Aktier.

Det umættelig behov for forsvar i Europa drev bl.a. Saab til en stigning på 77 pct. i kvartalet, efter en stigning på omtrent 45 pct. i 2024. Selv efter et par voldsomme dage i starten af april, var selskabet stadig oppe med 68 pct. i 2025.

Vi valgte hen mod slutningen af kvartalet at tage noget af gevinsten hjem på Kongsberg og Saab.

Vi fastholder dog vores strategiske fokus på forsvar, og udvidede i løbet af kvartalet eksponeringen med en bred ETF med europæiske forsvarsproducenter (mere herom i afsnittet om Mermaid Balance).

Alm. Brand: Selskabet er steget kraftigt i første kvartal på en blanding af eksekvering, god ledelse og opkøbsrygter. Den holdt også kursen pænt under udsalget i starten af april.

Et muligt opkøb kan blive til en pris på omkring 20 kr., svarende til en gevinst på yderligere omkring 40 pct. fra nuværende niveauer.

Men selv uden et opkøb ser vi gode muligheder for at papiret handler over 20 kr.

Novo Nordisk: Aktien er den største negative bidragsyder til Mermaid Aktier i årets første kvartal – den stod for 55 pct. af kvartalets tab i porteføljen – ligesom den var i fjerde kvartal 2024.

Selskabet faldt i løbet af kvartalet med 23,5 pct. og fyldte kun 7,2 pct. i Mermaid Aktier mod en vægt på omtrent 15 pct. på toppen sidste sommer.

Selskabet vægtede stadig omtrent 15 pct. i MSCI Nordic, så vi er glade for vores undervægt.

Efter flere kommunikationsfejl fra ledelsens side – der til forveksling ligner udviklingen der også førte til store kursfald i 2016 – synes pessimismen omkring aktien at være groet fast.

Den handlede ved kvartalets afslutning til omtrent 18 gange indtjeningen i 2025 mod næsten 36 gange for konkurrenten Eli Lilly, selvom deres fedmeprodukter er sammenlignelige.

Novos driftsmargin er på omtrent 46 pct. mod Lillys godt 42 pct.

Teknisk set nærmer aktien sig derfor oversolgt territorie – ikke mindst i lyset af de seneste dages voldsomme kursfald.

Men vi forventer først en varig forbedring, når vi har en opklaring på handelskrigen og data på midlet Amycretin, der kan overbevise markedet om, at Novo stadig er førende på fedme-området.

MERMAID OBLIGATIONER

Mermaid Obligationer ligger med lavere varighed end mange andre lignende obligationsstrategier, bl.a. fordi vi ikke tror på, at de lange renter falder så hurtigt som markedet venter.

Det synspunkt har gavnet os de seneste måneder, hvor den korte varighed skærmede porteføljen mod bevægelsen opad i renter hos obligationer med lange løbetider.

Porteføljen gav 0,2 pct. i kvartalet og var oppe med 0,4 pct. ved afslutningen af markedsdagen den 4. april, hvilket også tjente som buffer mod tabene i aktiemarkedet.

Sidste år havde Mermaid Obligationer et afkast på 5,5 pct. Det var mere end tre gange så meget som i 2020 og 2021.

Det er ikke sikkert, at vi kommer helt derop i år, medmindre vi ser en væsentlig forværring i de økonomiske nøgletal og et anseelig fald i de korte renter.

Vi mener, at en global handelskrig – der sætter EU og Kina op mod USA – grundlæggende er deflationær for Europa og inflationær for USA så længe, den ikke kuldsejler verdensøkonomien.

Det betyder, at de korte renter i Europa, som i stor udstrækning følger centralbankernes politik, kan være på vej yderligere nedad.

Til gengæld vil de lange renter, som i større udstrækning drives af globale forhold, ikke falde så hurtigt, som markedet venter i dag.

FREMADRETTET

Vi er blevet mindre fortrøstningsfulde for 2025 og forventer, at der kommer flere perioder med udsving de kommende måneder.

I lyset af de seneste dages begivenheder står økonomierne i USA, Europa og Kina alle overfor en opbremsning.

Hvor meget afhænger dog af, om vi ser yderligere eskalering de kommende uger og måneder.

En særtold på biler og en bred told på 20 pct. på alle andre varer fra EU vil ifølge nogle beregninger skære op mod 0,7 pct. af områdets BNP i år.

Trumps nye toldsatser og Kinas svar, kan – hvis de får lov til at stå uhindret – skære op mod 2 pct. af væksten i USA i år.

Men det er helt afgørende er, om man får stoppet blødningen på finansmarkederne. Ellers kan det udvikle sig til noget større.

Det vil dog kræve en kovending af Donald Trump eller, at der laves aftaler med USA, som formilder ham. Dertil skal der komme et finanspolitisk svar.

Det vil dog sikkert tage lidt tid.

I mellemtiden kan den tiltagende politiske usikkerhed ramme virksomhedernes investeringslyst og forbrugernes vilje til at forbruge.

Det kan give yderligere dyk i aktivitet allerede hen over sommeren. Markederne er derfor ved at prise et mere negativt økonomisk scenarie.

Vi ser på tre ting de kommende uger.

- Vil Trump få andre prioriteter som f.eks. at tvinge de lovede skattesænkninger igennem kongressen? Det vil være positivt for markedet, at han skifter fokus, selv med højere tariffer.

- Hvordan reagerer resten af verden på tarifferne? Kinas svar var en eskalering. Tegn på en mere afventende holdning – eller at der laves aftaler – vil sænke konfliktniveauet og gavne markederne.

- Hvad siger de økonomiske nøgletal? De er stadig stærke i USA, men er blevet blødere i EU. Vi mangler endnu klare tegn på en afmatning i USA. De kommer dog, hvis ikke der sker et kursskifte.

Markedet kan nemt komme sig delvist, hvis vi får indikationer på en de-eskalering snart. Spørgsmålet er dog, om hvor meget skade på økonomien Donald Trump når at lave inden.

Vi står derfor klar til at justere på porteføljerne og til at gribe de chancer som et volatilt marked giver os. I er altid velkomne til at kontakte os.